Блог им. Krojter |Руководители крупных банков продолжают сбрасывать свои акции

- 01 сентября 2017, 07:13

- |

В течение всего года аналитики Wall Street призывают инвесторов покупать акции крупных американских банков. Но, как сообщает FT, сами представители Wall Street не прислушиваются к своему совету.

Руководители банков «слишком больших, чтобы упасть», еще в начале года сбрасывали свои акции, в то время как «Трампоралли» повышало цены акций.

( Читать дальше )

- комментировать

- 78 | ★1

- Комментарии ( 4 )

Блог им. Krojter |Финансовое оружие массового поражения

- 19 мая 2017, 06:54

- |

Безрассудство банков, «слишком больших, чтобы обанкротиться», в последний раз чуть не обрекло их на провал, но, судя по всему, они еще не научились на своих прошлых ошибках.

Сегодня вложения 25 крупнейших банков США в деривативы составляют $222 трлн. Другими словами, инвестиции этих банков в производные инструменты, приблизительно эквивалентны валовому внутреннему продукту Соединенных Штатов, увеличенному в 12 раз.

Пока цены на акции продолжают расти, а экономика США остается довольно стабильной, эти чрезвычайно опасные финансовые средства массового уничтожения, вероятно, не приведут к свертыванию всей финансовой системы. Но когда-нибудь произойдет еще один крупный кризис, и когда этот день наступит, разрушения, которые вызовут эти финансовые инструменты, станут абсолютно беспрецедентными.

В отчаянном поиске более высокой прибыли, все банки, «слишком большие, чтобы обанкротиться», играют в азартные игры, и в какой-то момент многие из этих ставок провалятся. Следующие данные по срочным контрактам взяты непосредственно из последнего квартального отчета Управление контролера денежного обращения (OCC), и, как вы можете видеть, уровень безрассудства, который мы наблюдаем в настоящее время, более чем тревожный...

( Читать дальше )

Блог им. Krojter |Morgan Stanley советует присмотреться к акциям Netflix

- 07 июня 2016, 17:21

- |

Netflix – американская компания, оператор потокового видеосервиса, эмитент одной из самых «горячих» акций прошлого года.

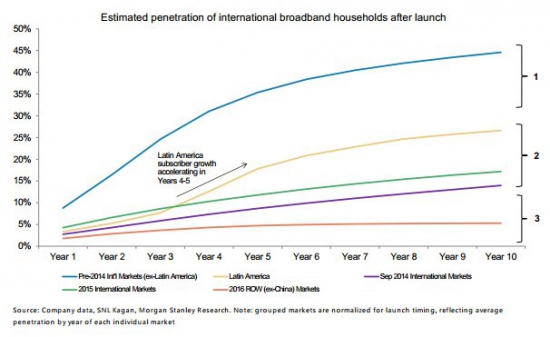

В январе корпорация расширила свой охват на 130 новых стран. По мнению Morgan Stanley, Netflix сможет пожинать плоды международной экспансии достаточно длительный период. Согласно оценкам самой Netflix, в текущем году будет добавлено 2,5 млн новых подписчиков, 500 тыс. из них придется на США.

Аналитики MS считают, что через три года выхода на новые рынки компания начнет генерировать там высокие прибыли. В качестве примера эксперты приводят Латинскую Америку.

В качестве второго позитивного фактора в Morgan Stanley обозначили постепенный рост отдачи от существующих подписчиков. В этой сфере есть неплохие перспективы. В частности, более половины пользователей в США пока платят ниже текущих ставок.

( Читать дальше )

Блог им. Krojter |Над фондовым рынком США довлеют панические настроения

- 03 сентября 2015, 13:50

- |

Август выдался «жарким» месяцем для мировых финансовых рынков. Не стал исключением и фондовый рынок США. Возросла волатильность. На смену паническим продажам приходят активные покупки. В сентябре ситуация также пока далека от стабильной.

Одним из признаков паники на финансовых рынках является массовая продажа практически всех активов. Измеряется это коэффициентом корреляции, который показывает, насколько активы движутся в одном направлении. Когда рынки падают, а корреляция между инструментами растет, это означает, что инвесторы меньше обращают внимание на фундаменталии конкретных активов.

По словам UBS, бета стала более значимой, чем альфа. Под бетой принято понимать, насколько акция движется вместе с рынком. Альфа же – это способность бумаги генерировать избыточный доход.

Согласно оценкам Morgan Stanley, в «черный» понедельник 24 августа, когда Dow Jones потерял 1089 пунктов, а S&P 500 закрылся падением на 3,9%, корреляция между американскими акциями достигла 15-летнего максимума.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс